| NETTO SCHENKING |

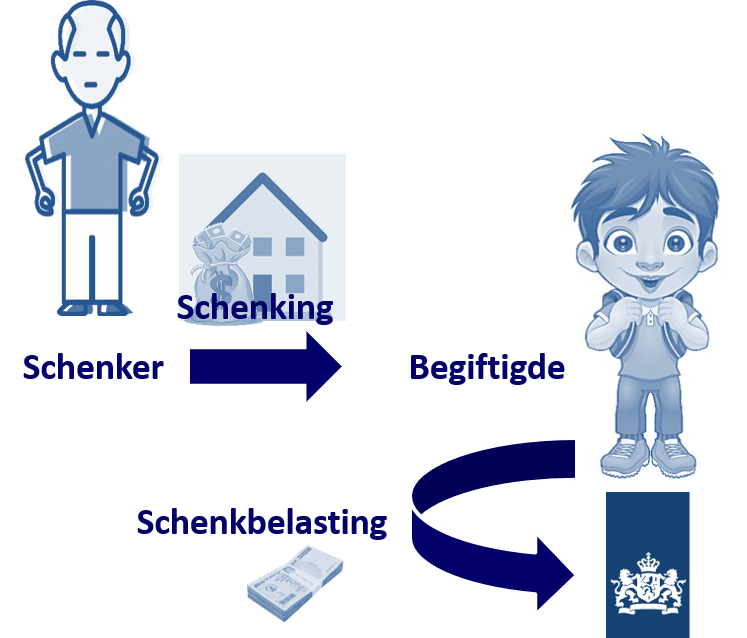

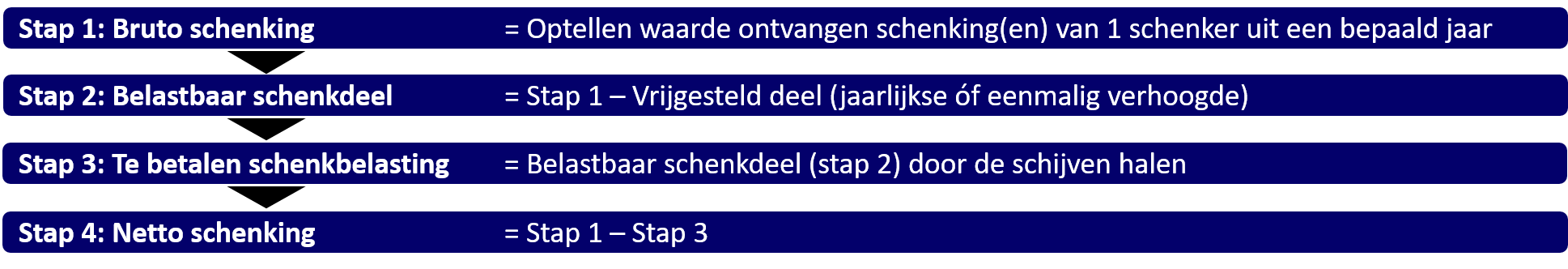

Als ontvanger dien je per schenker (niet per schenking!) schenkbelasting te betalen over de totaal ontvangen schenking van die schenker in een jaar. Wat resteert is de netto schenking. De berekening van de netto schenking verloopt volgens onderstaande stappen.

In het voorafgaande schema is te zien dat voor de berekening van de netto schenking er 4 stappen worden doorlopen.

Stap 1: Bruto schenking

De optelsom van wat één schenker de ontvanger in een bepaald jaar schenkt, wordt de bruto schenking genoemd. Als een schenker jou dus € 60.000 en € 20.000 schenkt in een bepaald jaar dan vormen deze bedragen opgeteld de bruto schenking. Bepaal de bruto schenking altijd per schenker, want je betaalt per schenker de schenkbelasting en niet per schenkers. Let wel op dat echtgenoten (2 personen) tezamen als 1 schenker worden gezien. Voor hun gezamenlijk kind blijft dat zelfs ook gelden na scheiding.

Doorlopend voorbeeld:

Mirjam heeft in 2018 de volgende schenkingen gehad:

- € 5.000 algemeen van haar hertrouwde vader die in 2018 ook nog eens € 8.000 schonk aan zijn buurvrouw;

- € 45.000, bestemd voor een eigen woning, van haar alleenstaande moeder in januari;

- € 25.000 algemeen van haar alleenstaande moeder in september.

Stap 2: Belastbaar schenkdeel

De bruto schenking (stap 1) bestaat uit een deel waar wel belasting over wordt betaald (belastbaar deel) en een deel dat vrijgesteld is van belasting (belastingvrij deel). Ieder jaar heeft de ontvanger namelijk per schenker recht op een vrijstelling. In onderstaande tabel staan de bedragen van de jaarlijkse vrijstelling gepresenteerd. Deze getallen zijn in werkelijkheid anders.

| Relatie met schenker | Jaarlijkse vrijstelling |

| (Pleeg- of Stief)kind | € 5.000 |

| Anderen | € 2.100 |

| ANBI en SBBI | 100% |

De ontvanger kan, ter vervanging van de jaarlijkse vrijstelling, in zijn leven éénmalig kiezen voor één van de drie verhoogde vrijstellingen. Wanneer eenmaal gebruik gemaakt is van een verhoogde vrijstelling, kan er nooit meer gebruik gemaakt worden van de verhoogde vrijstellingen. Ook al heb je misschien niet maximaal gebruik gemaakt van een verhoogde vrijstelling… eenmaal (deels) gebruikt dan kun je geen gebruik meer maken van het overgebleven deel of van de andere twee verhoogde vrijstellingen. Zelfs niet bij een andere schenker! In onderstaande tabel staan de bedragen van de verhoogde vrijstellingen gepresenteerd. Deze getallen zijn in werkelijkheid anders.

| Relatie met schenker | Doel | Eenmalige (verhoogde) vrijstelling |

| (Pleeg- of Stief)kind | Algemeen | € 25.000 |

| (Pleeg- of Stief)kind | Dure studie | € 50.000 |

| Allen | Eigen woning | € 100.000 |

Verder is bekend over Mirjam:

- dat zij in het verleden de eenmalige vrijstelling heeft ingezet ten behoeve van een schenking van € 31.000 van haar vader voor een dure studie;

- dat zij indien mogelijk in 2018 de eenmalige vrijstelling wilt inzetten voor de schenking van haar moeder die is bestemd voor de aanschaf van een eigen woning.

Stap 3: Te betalen schenkbelasting

Alleen over het belastbare schenkdeel (stap 2) wordt belasting betaald. Het percentage schenkbelasting is afhankelijk van (1) de relatie tussen schenker en ontvanger én (2) van de hoogte van het belastbare schenkdeel, zoals blijkt uit onderstaande tabel. Deze getallen zijn in werkelijkheid anders.

| Waarde schenking/erfenis | Partner en (pleeg- of stief)kinderen | Kleinkinderen en verdere afstammelingen | Overige personen | ANBI en SBBI |

|---|---|---|---|---|

| € 0 tot € 50.000 | 20% | 25% | 30% | vrijgesteld |

| € 50.000 en meer | 30% | 40% | 50% | vrijgesteld |

Stap 4: Netto schenking

Wanneer van de bruto schenking (stap 1) de schenkbelasting (stap 3) wordt afgetrokken dan resteert de netto schenking. Deze komt in handen van de ontvanger.

| 100% VRIJSTELLING SCHENKBELASTING |

Wanneer je in de tabel van de jaarlijkse vrijstelling kijkt dan zal je zien dat een schenking aan een SBBI of ANBI voor 100% is vrijgesteld van belasting. Dat geldt ook voor erfenissen aan een SBBI of ANBI. Het bruto bedrag is dan dus gelijk aan het netto bedrag. De overheid wil namelijk schenkingen en erfenissen aan een SBBI of ANBI niet belasten en dus aanmoedigen. Maar wat is dan een SBBI of ANBI?

SBBI:

SBBI staat voor: Sociaal Belang Behartigende Instelling. Het zijn organisaties die niet streven naar winst en een sociale bijdrage willen leveren aan een deel van de maatschappij, zoals: sportverenigingen, buurtgroepen en personeelsverenigingen. Jij hoeft als leerling niet te kunnen bepalen of een organisatie sociaal is, want dat doet de belastingdienst voor ons.

ANBI:

ANBI staat voor: Algemeen Nut Beogende Instelling. Het zijn organisaties die niet streven naar winst en zich voor minimaal 90% inzetten voor een nuttige bijdrage aan de gehele maatschappij, zoals: musea, theaters, Greenpeace en Parkinson Fonds. Jij hoeft als leerling niet te kunnen bepalen of een organisatie aan de ‘90%-eis’ voldoet, want dat doet de belastingdienst voor ons.

De verschillen tussen een SBBI en ANBI staan in onderstaande tabel gepresenteerd.

| SBBI | ANBI |

|

| Gericht op: | Leden/Doelgroep | Gehele maatschappij |

| Bijdrage: | Sociaal (=verbinding tussen mensen) | Nuttig voor minimaal 90% |

| Waarde van ontvangen schenkingen / erfenissen | 100% belastingvrij | 100% belastingvrij |

| Waarde van gegeven schenkingen (door de SBBI/ANBI zelf) |

gewoon belast volgens de 4 stappen | 100% belastingvrij |

ANBI & Belastingvoordeel:

Als een ANBI of SBBI dus schenkingen (ofwel: donaties) ontvangt dan wordt dat niet belast (=100% belastingvrij). Dat is voor de ANBI of SBBI als ontvanger van de schenking een voordeel. De overheid wil schenkingen aan een ANBI echter extra aanmoedigen. Zij heeft daarom ook een voordeel gecreëerd voor de gever van een schenking aan een ANBI. In Nederland besparen privé personen (rechtspersonen dus niet) die een schenking doen aan een ANBI een stukje inkomstenbelasting. Dat is een voordeeltje vanuit de belastingdienst (=fiscus). We noemen deze besparing: giftenaftrek of belastingvoordeel.

Als een ANBI of SBBI dus schenkingen (ofwel: donaties) ontvangt dan wordt dat niet belast (=100% belastingvrij). Dat is voor de ANBI of SBBI als ontvanger van de schenking een voordeel. De overheid wil schenkingen aan een ANBI echter extra aanmoedigen. Zij heeft daarom ook een voordeel gecreëerd voor de gever van een schenking aan een ANBI. In Nederland besparen privé personen (rechtspersonen dus niet) die een schenking doen aan een ANBI een stukje inkomstenbelasting. Dat is een voordeeltje vanuit de belastingdienst (=fiscus). We noemen deze besparing: giftenaftrek of belastingvoordeel.

Bij eenmalige (=gewone) giften geldt dat alleen het gedeelte van de gift/donatie dat maximaal 10% van het bruto-jaarinkomen betreft, meedoet in de giftenaftrek. Dat deel wordt ook nog eens verlaagd met de drempel van 1% van het bruto-jaarinkomen. Wat resteert daar geldt de giftenaftrek voor. Wanneer de gift/donatie al onder de drempel zit dan kan er dus sowieso geen gebruik worden gemaakt van de giftenaftrek. Meerdere eenmalige (=gewone) giften aan één of meerdere ANBI’s in één jaar mogen bij elkaar worden opgeteld om zo sneller over de drempel van 1% te komen. Bij periodieke giften (minimaal 5 jaar op rij) is er geen maximum en geen drempel.

Door de giftenaftrek is een schenker niet de bruto gift kwijt, maar eigenlijk de bruto gift min de giftenaftrek. We noemen de uitkomst van deze berekening ook wel: de netto gift.

Let op! Het woord “bruto” betekent altijd dat er nog iets af moet. Het woord “netto” betekent altijd dat er al iets van af is. Soms is dat de belasting, maar in dit voorbeeld dus de giftenaftrek.

De overheid heeft door voordeeltjes te bieden rondom giften/donaties aan een ANBI financieel gezien nadeel, maar maatschappelijk gezien weer voordeel. Door de voordeeltjes worden giften geven aan een ANBI namelijk aantrekkelijker. Zo krijgen ANBI’s meer bezit (geld en goederen) waarmee ze nuttige activiteiten kunnen doen voor de maatschappij. De overheid probeert dus indirect dit te stimuleren.

Voorbeeld:

Het bruto-jaarinkomen van Mirjam bedraagt in 2018: € 10.000. Mirjam betaalt 42% aan inkomstenbelasting. Verder is bekend dat zij:

Het bruto-jaarinkomen van Mirjam bedraagt in 2018: € 10.000. Mirjam betaalt 42% aan inkomstenbelasting. Verder is bekend dat zij:

- € 2.900 heeft gedoneerd aan een ANBI in mei 2018 en;

- € 100 heeft gedoneerd aan een andere ANBI in december 2018.

a) Wat heeft Mirjam bruto gezien gedoneerd in 2018?

b) Als er sprake is geweest van een eenmalige (=gewone) gift, kan Mirjam dan gebruik maken van de giftenaftrek?

Hoeveel bedraagt het belastingvoordeel (=giftenaftrek) voor Mirjam als er sprake is geweest van…:

c) …periodieke giften/donaties?

d) …eenmalige (=gewone) giften/donaties?

| OPGAVEN |