| WINST(SALDO)VERDELING BV/NV |

In de theorie over de onderwerpen ‘Balans’ en ‘W&V-rekening’ hebben we geleerd dat opbrengsten het winstsaldo verhogen en kosten het winstsaldo verlagen. De balanspost ‘Winstsaldo’ (=nettowinst van een bepaalde periode) is een onderdeel van het Totaal Eigen Vermogen. Het staat dus rechts (credit) op de balans en geeft aan hoeveel winst er van de afgelopen periode in de bezittingen (debet) zit. Nadat een periode (vaak: 1 jaar) is verstreken, wordt de winst bij een BV en NV verdeeld om de balanspost ‘Winstsaldo’ weer leeg te maken voor de nieuwe periode.

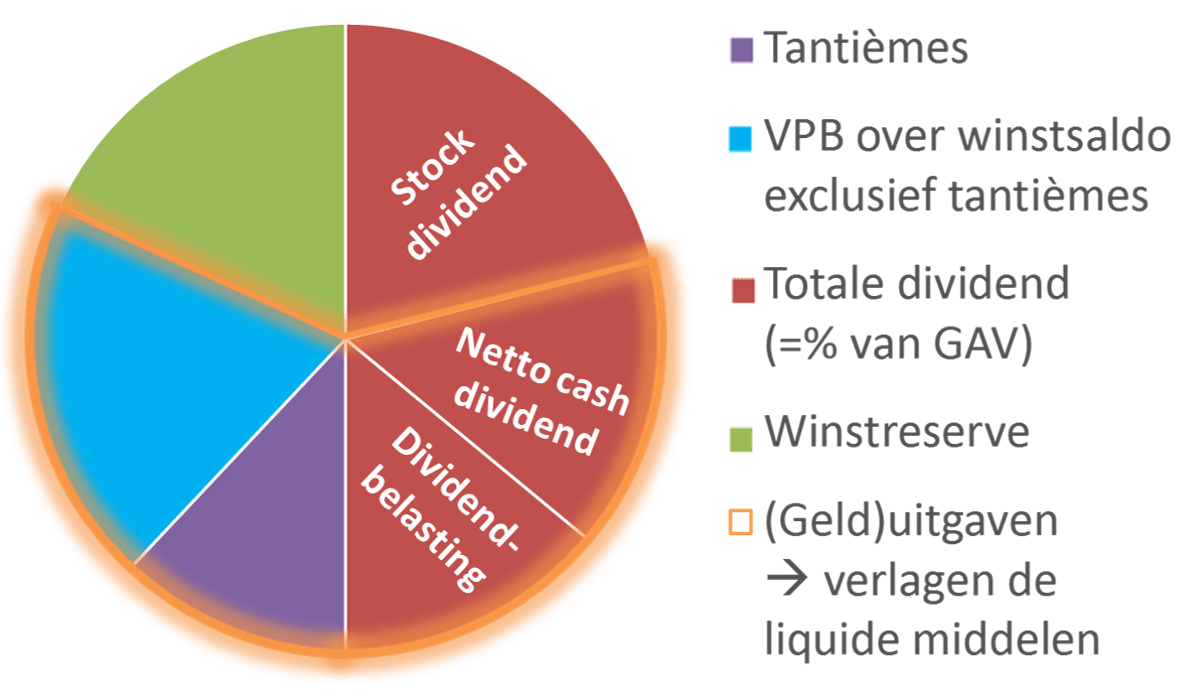

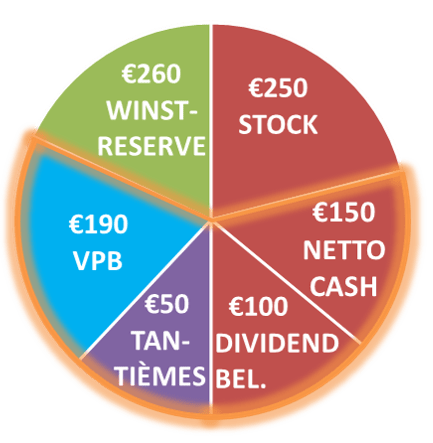

Een BV of NV kan er eerst voor kiezen om een deel van het winstsaldo uit te keren als bonussen aan de werknemers. We noemen deze bonussen: tantièmes. Vervolgens moet over het restant aan winstsaldo door de BV of NV VennootschaPsBelasting (VPB) worden betaald. Wanneer deze belasting is betaald, houd je het winstsaldo na VPB over. Je kunt ook zeggen: nettowinst na VPB. De BV/NV mag zelf weten wat ze met dit bedrag doet. De BV/NV kan hiervan een deel:

- als dividend uitkeren aan de aandeelhouders;

- als ‘winstreserve’ in het bedrijf laten zitten. Dit noem je ‘reserveren’.

| DIVIDEND UITKEREN |

Als aandeelhouder krijg je een stukje van de winst. Dit noem je: dividend. Dividend kan op twee manieren worden uitgekeerd, namelijk als:

- Cashdividend: dividend wordt dan in geld uitgekeerd

- Stockdividend: dividend wordt dan in nieuwe aandelen uitgekeerd

Het uitkeren van dividend gaat volgens de volgende stappen:

Hieronder een toelichting op de stappen 1, 2 en 3.

Uitleg stap 1:

De hoogte van zowel het cash- als stockdividend wordt altijd uitgedrukt als percentage van het geplaatst aandelenvermogen. Dus als je 5% cashdividend krijgt dan bedoelen ze dus in euro’s 5% van het geplaatst aandelenvermogen. Dat bedrag wordt echter gefinancierd vanuit de balanspost ‘Winstsaldo’. Dus de berekening is op basis van het geplaatst aandelenvermogen, maar het verlaagt het winstsaldo.

Uitleg stap 2 en 3:

Al heeft het bedrijf net VennootschaPsBelasting (VPB) betaald; toch wil de Belastingdienst over het dividend ook weer belasting hebben. Deze belasting noem je: dividendbelasting. Dit is meestal 15% over het totale dividend en wordt door de BV/NV ingehouden op het dividend dat ze gaat uitkeren.

Er is alleen 1 probleem. Hoe kun je nu dividendbelasting inhouden op stockdividend? Stockdividend bestaat uit aandelen. Een Belastingdienst zit niet te wachten op 15% aandelen. De Belastingdienst wil echt geld zien! Daarom wordt de dividendbelasting over zowel het cashdividend als stockdividend op het cashdividend ingehouden. Het cashdividend moet dus minimaal de grootte hebben van de totale dividendbelasting.

| WAAROM NIET ALLEEN CASHDIVIDEND? |

Stockdividend kent ten opzichte van cashdividend enkele voordelen:

Stockdividend kent ten opzichte van cashdividend ook enkele nadelen:

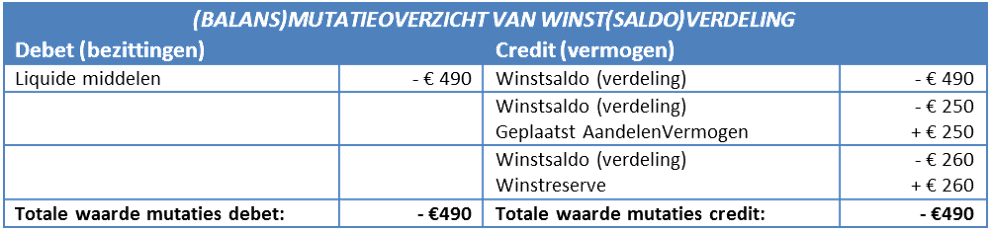

| BALANSMUTATIES DOOR WINST(SALDO)VERDELING |

Het verdelen van het winstsaldo gebeurt na een periode (vaak: 1 jaar). Door de verdeling van het winstsaldo wordt de balanspost ‘Winstsaldo’ weer € 0 op de balans om zo een nieuwe periode in te gaan en deze weer te laten stijgen met opbrengsten en te laten dalen met kosten. De vraag is alleen: wat gaat er dan wijzigen in de balans door de verdeling van het winstsaldo? Om dat uit te leggen, staat hieronder een voorbeeldopgave.

| OPGAVEN |